Ипотечные сказки: низкие проценты и высокие требования

В уходящем году ипотечные кредиты побили все рекорды с момента существования ипотеки в России. С подачи Центрального Банка в августе процентная ставка по кредитам на новостройки опустилась до 7,4 %. Неудивительно, что уже в ноябре-2017 Омская область перешла рекордный рубеж – общая сумма ипотечных кредитов достигла 17,323 миллиарда рублей, оставив позади даже показатели 2013 года.

Падение цен на недвижимость и ипотечных ставок, а также тенденция к уменьшению первоначального взноса делают ипотеку реальной альтернативой аренде жилья.

«Например, сумма кредита 1,5 млн рублей на 15 лет, – приводит реальный пример начальник кредитного отдела АО «Омская региональная ипотечная корпорация» (ОРИК) Ольга Игнатьева. – Стандартная семья с 2 детьми, заемщики 30-35 лет, без кредитов, с общим доходом на двоих 40 тыс. рублей. Минимальный первоначальный взнос – 20 % от стоимости жилья, а если заемщик имеет федеральный маткапитал, то достаточно и 10 % . В этом случае ежемесячный платеж составит 15 970 рублей – примерно 40 % от доходов семьи. Чуть больше платы за аренду квартиры», – резюмирует Ольга Игнатьева.

Дешевле не значит меньше

В поисках разрекламированных низких процентов корреспондент МЛСН отправилась в турне по омским банкам. Легенда тайного заемщика для всех банков, участвующих исследовании, была одинакова: семья из двух заемщиков с официальным доходом каждого в 25 тыс. рублей и 5-летним ребенком желает приобрести в ипотеку на 15 лет квартиру стоимостью 1 млн 700 тыс. рублей, первоначальный взнос 20 % – 340 тыс. рублей.

Первым стал Сбербанк России с самыми заманчивыми ставками – 7,4 % на новостройки и 8,6 % на вторичное жилье. На стадии подачи кредитной заявки менеджер Сбербанка была удивительно лояльна. «Сейчас ипотеку берут даже с зарплатой 10 000 рублей, а также одинокие пожилые люди», – обнадежила корреспондента МЛСН менеджер Екатерина. Однако, несмотря на скидку по программе «Молодая семья» (один из заемщиков младше 35 лет), процент по ипотеке был далек от рекламного – в среднем 9,4 %. Ежемесячный платеж обойдется в 14 тыс. рублей, ежегодная страховка 1 % от суммы ипотеки – более 13 тысяч рублей.

Для получения заветных низких ставок необходимо сочетание многих факторов, в том числе и идеальной кредитной истории, что на практике почти нереально.

Условия уменьшения процентных ставок по ипотеке в Сбербанке:

На вторичное жилье: зарплатная карта Сбербанка, страхование от Сбербанка или его партнеров, возраст заемщика до 35 лет, электронная регистрация сделки, выбор квартир только с сервиса Сбербанка «ДомКлик».

На новостройки: зарплатная карта Сбербанка, страховка Сбербанка или его партнеров, приобретение квартир у 8 застройщиков, аккредитованных Сбербанком, срок ипотеки не более 7 лет, электронная регистрация сделки.

Следующим в ипотечной одиссее МЛСН стал «Россельхозбанк», обещающий ипотеку на новостройки под 6 % .

«Таких условий у нас нет, взять ипотеку под такой процент возможно лишь у некоторых ключевых застройщиков в Москве», – развеял рекламные иллюзии менеджер «Россельхозбанка» Максим. Для приобретателей новостроек и вторички в других городах России ставка ни чем не отличается от средней – около 9,5 %. В нашем случае возраст одного из заемщиков уменьшил ставку до 9,3 % и месячный платеж составил 14 201 руб., переплата по кредиту за 15 лет – около 1 млн 165 тыс. рублей. Ежегодная страховка потянет примерно на 13–15 тыс. рублей.

Минимальная ипотечная ставка в «Россельхозбанке» – 9 %, но получить ее можно при соблюдении целого пакета условий: наличие зарплатной карты «Россельхозбанка», большой первоначальный взнос (от 40 %), возраст заемщика до 35 лет, трудоустройство заемщика в бюджетной сфере.

Золотая середина – 9,5 %

В «Банке Жилищного финансирования» кредитный специалист Наталья первым делом осведомилась, нет ли у будущих заемщиков проблем с законом. Также значимыми для ипотечного процента оказались: место работы, возраст и доход семьи. На увеличение процента неожиданно повлияло наличие ребенка «Если бы ребенка не было, может быть, и прошли по минимальной ставке 9,25 %, а так, скорее всего, будет под 10,99 %», – предварительно подсчитала Наталья. Ежемесячный платеж в «Жилфинансе» – 15 460 рублей плюс около 10 тыс. рублей страховка, переплата по кредиту корреспондента МЛСН составит 1 млн 435 тыс. рублей.

Условия для уменьшения процентных ставок в «Банке Жилищного финансирования»: высокий доход заемщика, большой первоначальный взнос, страховка, работа в бюджетной сфере.

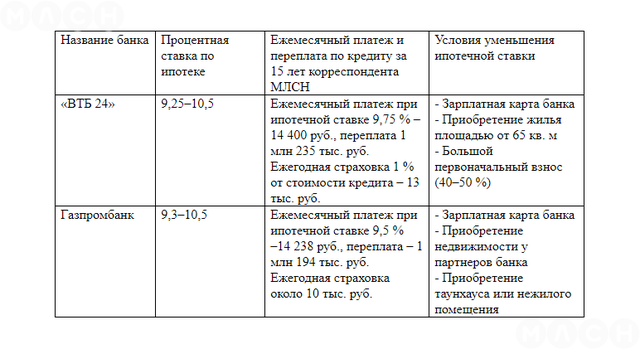

Обращение в банки «ВТБ24» и Газпромбанк показало: реальная ипотечная ставка для обычного человека на новостройки и вторичку в среднем – 9,5 % годовых. Для сравнения условий мы составили таблицу.

Будущее ипотеки

В ожидании чуда

Эксперты рынка недвижимости подтверждают: ипотечные ставки действительно упали, но 6–7 % – всего лишь рекламный ход.

«Процентные ставки у всех банков примерно одинаковы. С первоначальным взносом более 40 % и при обращении через партнеров кредитной организации можно выйти на 8,6 –8,75 %. Но нужно понимать: если вам дают такую процентную ставку, банки будут получать те же самые деньги, только другим путем, – объясняет руководитель ипотечного отдела АН «Держава» Ксения Татаринова. – Это электронная регистрация, аккредитивы, система безопасных расчетов, когда покупатель закладывает деньги сразу в банк и они переходят на счет продавца тут же, после регистрации сделки».

Так что не стоит фокусироваться на поиске низких ставок, лучше ориентироваться на другие условия. Например, в «ВТБ24» и Сбербанке выгоднее брать ипотеку заемщикам с невысоким доходом, имеющих иждивенцев, с минимальным первоначальным взносом и маткапиталом.

Несмотря на трудоемкость оформления ипотечных кредитов, ипотека остается наиболее доступным займом для приобретения жилья по сравнению с потребительским кредитом, на сегодняшний день страховка и проценты потребкредитов в 2 раза больше ипотечных.

Падение ипотечных ставок спровоцировало волну перекредитования ипотек, взятых в прошлые годы. По оценкам риэлторов и ипотечных экспертов, рефинансирование реально выгодно для заемщиков при разрыве в ставках банков не менее 2 %. В остальных случаях разницу в платежах перекроют дополнительные расходы на страховку и оценку.

Однако специалисты по кредитованию с надеждой смотрят в будущее и ждут не только дальнейшего уменьшения ипотечных процентов, но и снижения банковских ставок по уже выданным ранее кредитам.

Оптимистичные ожидания поддерживает и политика правительства РФ. В конце ноября Владимир Путин предложил ввести с 1 января 2018 года новую субсидированную государством программу ипотечного кредитования для семей с 2 и более детьми под 6 % годовых. При этом по этой же ставке семьи смогут рефинансировать и выданные ранее кредиты на жилье.

Брать ипотеку или рефинансировать уже существующий кредит – решать в любом случае только самим заемщикам, но все аналитики рынка без исключений убеждены: покупать или брать в ипотеку недвижимость сегодня выгодно.

Акелькина Анна